¿Qué es IVA?

El IVA o impuesto al valor agregado sustituye a el impuesto federal sobre ingresos mercantiles.

Este impuesto se debía pagar en todas las etapas de producción y comercialización causando un aumento acumulativo de los costos y los precios lo que afectaba a los consumidores finales.

El impuesto al valor agregado elimina los efectos nocivos del impuesto federal de ingresos mercantiles.

Los efectos acumulativos no se producen en el caso del IVA, ya que cada comerciante al recibir el pago de sus clientes recupera el que le repercutieron sus proveedores y solo entrega la diferencia al estado.

Este sistema evita que el impuesto pagado influya en el costo de los bienes y servicios, además que no lleva oculta ninguna carga fiscal en el precio que paga el consumidor final.

Su entrada en vigor en México

En México, la Ley del impuesto al valor agregado fue publicada en el Diario Oficial de la Federación, el día 29 de diciembre de 1979 y entró en vigor, en toda la República, el día lo. de enero de 1980.

Con el paso del tiempo sean hecho distintas modificaciones entre los cambios mas recientes cabe señalar el estimulo para los contribuyentes que opten por el Régimen de Incorporación Fiscal, tras la publicación del Decreto por el que se expide la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019.

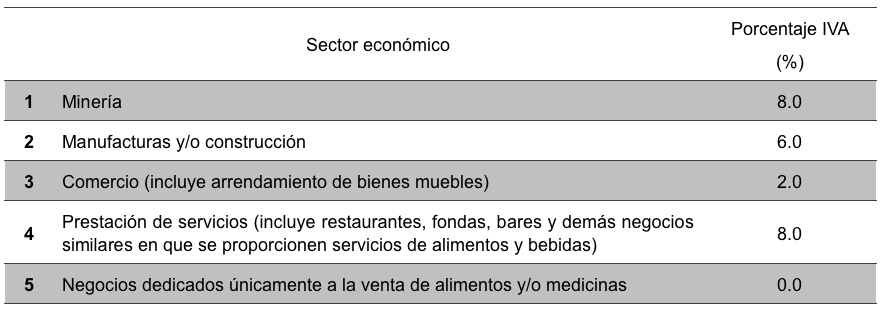

Tabla de porcentajes para determinar el IVA a pagar

IVA Materia Legal

El IVA es el principal impuesto federal indirecto en México. Grava el consumo de bienes y servicios en territorio nacional.

Sujetos al Impuesto

Se entiende que son aquellas personas físicas o morales obligadas a pagar el impuesto al valor agregado.

El Artículo 1 de la Ley del Impuesto al Valor Agregado establece que las personas físicas o morales, nacionales o extranjeras que en territorio nacional realicen los actos o actividades siguientes

que enajenen bienes

presten servicios independientes;

otorguen el uso o goce temporal de algún bien

importen bienes y servicios

Tasas de IVA vigentes

Para todas estas actividades existe la obligación al pago de dicho impuesto a la tasa general que actualmente es del 16%.

No obstante, por disposición de la propia ley se podrá aplicar la tasa del 0% o ya sea la exención en los siguientes casos.

Enajenación de bienes

Animales y vegetales

Medicinas de patente

Hielo y agua no gaseosa ni compuesta

Ixtle, palma y lechuguilla

Caviar, salmón ahumado y angulas

Saborizantes, micro encapsulados y aditivos alimentarios

Jarabes o concentrados para preparar refrescos

Chicles o gomas de mascar

Hielo y agua no gaseosa ni compuesta, excepto cuando este último caso, su presentación sea en envases menores de diez litros

Tractores para accionar implementos agrícolas

Fertilizantes, plaguicidas, herbicidas y fungicidas

Invernaderos hiropónicos y equipos integrados para producir temperatura y humedad controladas

Oro, joyería, orfebrería, piezas artísticas u ornamentales y lingotes

Libros, periódicos y revistas

Prestación de Servicios Independientes

Directamente a los agricultores y ganaderos

De molienda o trituración de maíz o de trigo

De pasteurización de leche

En invernaderos hiropónicos

Despepite de algodón en rama

Sacrificio de ganado y aves de corral

Suministro de agua para uso doméstico

La aplicación de esta tasa (0%) influyen a la baja recaudación del IVA y al mismo tiempo se disminuye la base que los contribuyentes que aportan al gasto público

Sin embargo, las personas que realicen alguna actividad a tasa cero tendrán la obligación de efectuar la declaración del impuesto cada mes a diferencia de los exentos estos no tienen ninguna obligación.

Cálculo del Impuesto

Para el cálculo del impuesto se aplica la tasa correspondiente según la actividad al valor de la contraprestación.

En caso de que el contribuyente incurra en gastos de bienes o servicios o uso o goce temporal en los cuales se aplique el pago por las distintas tasas de IVA o exención, solo se acreditara en la proporción en la que el valor de las actividades represente el valor total de los importes gravados y exentos. (Art 5 LIVA inciso C, 4ta RMF CN 45/IVA)

IVA en Materia contable

Para determinar correctamente el IVA es preciso conocer algunos detalles como la actividad de la empresa, las concesiones otorgadas para que conforme a esto se aplique la tasa correspondiente.

Cuentas que se emplean para registrar el IVA

Iva por pagar: Pertenece al Pasivo Circulante, su naturaleza es acreedora, en la póliza se abona el importe de IVA cobrado a los clientes.

Iva Acreditable Pertenece al activo circulante, deudora por naturaleza, en la póliza se carga el IVA que le trasladan a l contribuyente sus proveedores.

Determinación del Entero de IVA

El entero de IVA se determina restando el IVA POR PAGAR al IVA acreditable

IVA POR PAGAR

Menos:(-)

IVA ACREDITABLE

Importe del Entero de IVA

Cuando las actividades aplican a distintas tasas de IVA

Existen contribuyentes cuya actividad exigen aplicar mas de una tasa del impuesto en estos casos se determina de la siguiente manera:

Actividades Identificadas por separado

Cuando los registros permiten identificar las actividades gravables a la tasa 0% por separado de las actividades de la tasa general, únicamente se acreditaran en la declaración mensual las que sean gravables.

Por las actividades de la tasa 0% se solicitara a la autoridad la devolución de dichos importes.

Guia Practica Fiscal Isr Iva Imss E Infonavit 2023

$499.00Honorarios. Regimen fiscal de las actividades profesionales. Personas físicas E-PUB

$319.00Leyes del IVA e IEPS para el 2024: Cambios y Repercusiones

$287.00Manual De Impuesto Al Valor Agregado

$349.00 – $620.00Pagos Provisionales Definitivos Y Estatales De Isr e Iva Personas Fisicas 2020

$499.00Regimen De Incorporación Fiscal. Personas Físicas 2021

$369.00REGIMEN FISCAL DE LOS INGRESOS POR ACTIVIDADES EMPRESARIALES Y PROFESIONALES

$279.00Regimen Fiscal Y Patrimonial De Las Micro

$699.00Región fronteriza norte. Decreto de beneficios fiscales en el ISR y el IVA

$349.00

Actividades no identificables

Cuando los registros no permiten identificar las actividades sujetas a la tasa 0% con las de base gravable o exentas, se procederá a determinar lo siguiente:

Valor de las actividades gravadas tasa 16% o 0%

Entre:

Valor de las actividades gravadas tasa 16% o 0% más actividades exentas más actividades no objeto

Igual

Factor de Acreditamiento

El factor de Acreditamiento se aplicará al IVA Acreditable del Periodo, así obtendremos el IVA Acreditable del mes

Para entenderlo mejor veamos un ejemplo:

| Valor de las actividades gravadas tasa 16% o 0% | Concepto | |

| Ingresos | Renta de Oficinas (16%) | 30,000.00 |

| Renta casa Habitación (Exenta) | 10,000.00 | |

| Recuperación de Seguros (No objeto) | 25,000.00 | |

| Actividades Gravadas | 30,000.00 | |

| entre: | ||

| Actividades totales | 65,000.00 | |

| igual: | Factor de Acreditamiento | 0.4615 |

| IVA Acreditable del Periodo | 8,800.00 | |

| por: | Factor de Acreditamiento | 0.4615 |

| Igual | IVA Acreditable del mes | 4061.20 |

El IVA es uno de los impuestos mas importantes en México debido al impacto en la sociedad ya que por ser un impuesto de flujo todos pagamos este impuesto de alguna manera, pues no hay actividad que quede fuera.